В предыдущих статьях (часть 1 и часть 2) мы рассказали об устройстве рынка транспортной логистики и типах IT-решений, которые на нем существуют:

Маркетплейсы

TMS-системы

Цифровые экспедиторы

В этой статье пофантазируем на тему того, как в будущем эти решения будут взаимодействовать друг с другом, и поделимся нашими рекомендациями по выбору проектов для инвестиций в логистику.

Маркетплейсы

Тренды

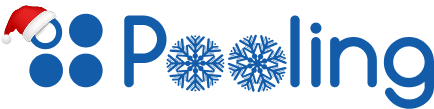

- Грузоотправитель хочет видеть в одном месте все варианты доставки. Маркетплейсам придется научиться поддерживать работу с FTL, LTL и даже с курьерскими доставками.

- Небольшим и средним грузоотправителям нужна доступная по стоимости TMS-система для автоматизации процессов планирования и управления доставкой. Это простимулирует маркетплейсы развивать встроенный блок TMS.

- Крупные производители будут использовать более продвинутые и дорогие TMS-системы (у многих из них она, кстати, уже есть), которые будут учитывать специфику их бизнес-процессов и интегрироваться с маркетплейсами и перевозчиками.

- Грузоотправители хотят быть уверенными, что на маркетплейсе работают только проверенные и безопасные перевозчики. Это простимулирует маркетплейсы к проверке и ранжированию перевозчиков по уровню безопасности и надежности. Процесс будет идти параллельно с консолидацией и обелением рынка перевозчиков.

- Будет происходить разделение специализации маркетплейсов – одни будут фокусироваться на грузоотправителях, другие – на экспедиторах. Крупные экспедиторы будут создавать маркетплейсы в рамках своей экосистемы для работы с перевозчиками. С учетом тренда на консолидацию рынка это может привести к исчезновению маркетплейсов для экспедиторов, поэтому их положение на рынке более уязвимое в долгосрочной перспективе.

Схематично роль маркетплейсов на рынке логистики будущего можно изобразить следующим образом.

В этой гонке победят те маркетплейсы, которые смогут собрать и удержать на длинной дистанции наиболее качественную базу перевозчиков.

4PL оператор (Control Tower)

Отдельно стоит отметить еще один сценарий развития маркетплейса – его трансформация в 4PL оператора.

4PL оператор – это логистический провайдер, который заключает договор экспедиции с грузовладельцем и берет на себя всю операционную работу по планированию и обеспечению доставки. Перечень перевозчиков согласуется с клиентом, и он всегда видит, каким образом распределялись заявки между ними.

4PL оператор не является конкурентом цифровых экспедиторов, так как не занимается поиском конечных перевозчиков и взаимодействием с ними. Ключевая компетенция 4PL оператора – знать лучших экспедиторов на рынке, уметь согласовать с ними выгодные тарифы и распределять заявки таким образом, чтобы клиент получил максимальную выгоду при заданном уровне сервиса.

4PL оператор приносит максимальную ценность в следующих случаях:

- Если грузовладелец не имеет достаточной переговорной силы для получения выгодных условий доставки от перевозчиков, либо экспедитор не готов работать со специфическими требованиями грузовладельца.

- Если грузовладелец хочет снять с себя головную боль по операционному управлению доставкой.

- Если грузовладелец использует мультимодальные и/или международные перевозки.

Самый известный пример 4PL оператора на мировом рынке – компания Flexport. В России подобных игроков пока нет.

Рекомендации для инвестиций в логистику

На что обратить внимание инвестору при выборе маркетплейса для инвестиций в логистику:

- Маркетплейс ориентирован на грузовладельцев или экспедиторов? Ценность маркетплейса для производителей выше – в дальнейшем можно монетизировать прямые отношения с грузовладельцами.

- Как маркетплейс завлекает и удерживает отправителей грузов и перевозчиков? Насколько это долгосрочная ценность? Например, мы в Pooling на старте сделали ставку на объединение отправок в одну точку – за счет этого производители получили очень привлекательную цену, и мы в короткие сроки нарастили аудиторию до 500 крупнейших на рынке компаний.

- Планирует ли маркетплейс развивать функционал TMS?

- Работает ли маркетплейс со всеми схемами доставки? Поддержка всех видов доставки – серьезное конкурентное преимущество и возможность для апсейла в будущем.

- Какова экономика маркетплейса? У успешных маркетплейсов показатель EBIT достигает 40 % за счет низких операционных затрат. Если этот показатель значительно ниже, и это никак не объясняется, то у маркетплейса проблемы с юнит-экономикой.

Инвестору необходимо понимать, что у модели маркетплейса ограниченные возможности в плане роста стоимости. Рынок маркетплейсов в России ограничивается несколькими миллиардами рублей, а во всем мире по прогнозам он составит порядка $14 млрд к 2025 году.

Инвестировать в маркетплейс имеет смысл в следующих случаях:

- Стратегия маркетплейса в дальнейшем подразумевает трансформацию в 4PL оператора.

- Есть потенциальные стратегии на рынке, которые заинтересованы в покупке маркетплейса в случае его успеха.

- Инвестор рассчитывает на хорошую дивидендную историю в случае, если маркетплейс займет доминирующее положение на рынке.

TMS-системы

Тренды

- Возможности для роста на рынке TMS-систем для крупных грузовладельцев ограничены: по нашим наблюдениям, как минимум 50 % производителей с выручкой более 10 млрд рублей в год уже используют TMS-систему.

- Сегмент TMS-систем для небольших и средних компаний имеет хороший потенциал для роста. Победят продукты с правильной бизнес-моделью – низкая стоимость лицензии, легкость внедрения и дальнейшего использования.

- Разработчики TMS-систем с большой базой перевозчиков будут стремиться развивать модель маркетплейса.

- Интеграции с крупнейшими перевозчиками и грузовладельцами станут защитным рвом для разработчиков TMS-систем. Победят те компании, которые начнут инвестировать в это раньше.

- Отдельная перспективная ниша – TMS-системы для крупных экспедиторов. Ощущая нарастающее давление со стороны цифровых экспедиторов, традиционные игроки будут искать готовые инструменты, которые помогут оцифровать их процессы.

Рекомендации для инвестиций в логистику

На что обратить внимание инвестору при выборе разработчика TMS-системы для инвестиций в логистику:

- На каком сегменте фокусируется разработчик (крупные грузовладельцы, крупные экспедиторы, небольшие и средние компании)? В случае крупных компаний средний чек будет выше, но такие клиенты будут требовать более продвинутый продукт (потребуется больше инвестиций) и индивидуальную доработку под свои процессы (потребуется компетенция по управлению проектами на заказ).

- Есть ли у компании база перевозчиков, которая пользуется продуктом на ежедневной основе? Насколько эта база большая? Есть ли потенциал для трансформации продукта в маркетплейс и его дополнительной монетизации?

- С какими крупными игроками платформа уже интегрирована? Планируется ли расширение количества интеграций?

Рынок TMS-систем также достаточно ограничен. В России он едва ли превышает 10 млрд рублей, а во всем мире по прогнозам к 2025 году составит $30 млрд. Но это достаточно приятный бизнес – если компания “садится” на TMS-систему, то она будет использовать ее в течение 5-10 лет.

Инвестировать в TMS-систему имеет смысл в следующих случаях:

- Если у разработчика есть понятная стратегия перехода в модель маркетплейса.

- Инвестор рассчитывает на хорошую дивидендную историю в случае, если TMS-система займет доминирующее положение на рынке.

Цифровые экспедиторы

Тренды

- Количество игроков, желающих попробовать свои силы в гонке за звание Uber в грузоперевозках, будет увеличиваться. Самый яркий пример в этой сфере на сегодняшний день – компания Fura, валовая выручка которой достигла 3,1 млрд рублей в 2021 году.

- Традиционные игроки не останутся в стороне. Такие компании, как FM Logistic, Global Truck, Krafter и прочие, будут инвестировать десятки и даже сотни миллионов рублей в оцифровку своих процессов, чтобы не проиграть в этой гонке. И у них есть важное преимущество – наработанная база лояльных клиентов и перевозчиков. При правильно выбранной стратегии и умных инвестициях в IT такие игроки удержат лидирующие позиции на рынке. Кстати, сегодня уже есть один успешный кейс трансформации из традиционного в цифрового экспедитора – компания Монополия Онлайн.

- Традиционные игроки будут активнее привлекать инвестиции для трансформации своего бизнеса.

- В каждом сегменте перевозок будут формироваться свои лидеры, специализирующиеся на определенном типе доставки (крупнотоннажный транспорт, внутригородская доставка, сборная доставка, опасные грузы, алкоголь, фарма и т.д.)

- Экспедиторы, претендующие на лидерство, будут строить экосистемы для перевозчиков. Мы увидим больше партнерств экспедиторов и страховых, сервисных, топливных и финансовых организаций с целью предоставления максимально выгодных условий перевозчику.

- Бенефициарами данной гонки станут грузовладельцы и конечные перевозчики. Первые получат снижение цен на доставку, а вторые – более выгодные условия и различные меры поддержки бизнеса.

- Выиграют от этой гонки и разработчики логистических IT-систем – они выступят в роли поставщиков боеприпасов в ожесточенной войне за рынок.

- Как традиционные игроки, так и новички будут строить интеграции и партнерства с маркетплейсами и TMS-системами с целью получения рычага для увеличения своей доли на рынке.

- Объем M&A сделок в данной сфере будет расти. Возможны истории как покупки традиционными игроками новых игроков (получение компетенций), так и покупки новыми игроками маркетплейсов и TMS-систем.

Рекомендации для инвестиций в логистику

На что обратить внимание инвестору при выборе цифрового экспедитора для инвестиций в логистику:

- Какая у компании стратегия? Есть ли сегменты перевозок, в которых у компании есть понятные конкурентные преимущества (ниже цена, выше сервис)? Если это новый игрок на рынке, то за счет чего он планирует переманивать перевозчиков у традиционных игроков? Если это традиционный игрок, то какими средствами он будет удерживать своих перевозчиков?

- Есть ли у компании ценовые преимущества по сравнению с другими игроками? Например, она организует пулинг-доставки или дает низкие цены за счет организации круговых рейсов на популярном направлении. Сфера транспортной логистики очень чувствительна к цене, поэтому наличие таких преимуществ значительно ускоряет рост.

- Если это традиционный экспедитор, то есть ли у него сильная команда, которая будет в состоянии выполнить цифровую трансформацию? На рынке есть примеры, когда инвестиции в цифровую трансформацию тратились впустую из-за отсутствия сильной команды со своим видением.

- Если это новый игрок, то какая у команды экспертиза в логистике? Войти в этот рынок с наскока сложно – уйдет много времени на понимание специфики (особенно в таких сегментах, как фарма). Наличие специалиста с соответствующим опытом ускоряет развитие компании.

- С какими маркетплейсами и TMS-системами экспедитор уже интегрирован? Чем больше интеграций и партнерств, тем сложнее поколебать рыночную позицию компании.

- Какие инвестиции в логистику планируются в дополнительные сервисы для перевозчиков (транспорт в лизинг, топливные программы, страховка, обслуживание машин и т.д.)? В каком размере потребуются оборотные средства для покрытия разрывов в отсрочке платежей между клиентами и перевозчиками?

С точки зрения венчурных инвестиций сфера цифровых экспедиторов является очень привлекательной – только в России рынок транспортных услуг составляет почти 1 трлн рублей. Обратная сторона медали – высокие риски. Потребуются значительные инвестиции для создания будущего лидера, а старые игроки не планируют сдаваться без боя.

При выборе компании для инвестиций в логистику важно трезво посмотреть на ее бизнес-модель и ответить на главный вопрос – почему именно эта компания сможет завоевать доверие перевозчиков и построить по-настоящему цифровой бизнес, который увеличит маржинальность ее бизнеса в разы по сравнению с традиционными игроками?

Резюме

На рынке цифровых решений для логистики есть три основных объекта для инвестиций в логистику:

- Маркетплейсы

- TMS-системы

- Цифровые экспедиторы

Первые две модели бизнеса несут в себе меньше рисков и требуют меньше инвестиций, но выигрыш там меньше. Эти истории могут быть интересны в случае, если в дальнейшем компания планирует трансформироваться в модель 4PL оператора либо продаться стратегу. Также они могут быть интересны инвестору, рассчитывающему на дивидендную историю.

Модель цифрового экспедитора наиболее интересна, но она же несет в себе максимальные риски. Найти будущего Uber в грузоперевозках не так просто, как кажется, и, возможно, уйдут годы на то, чтобы настоящая модель цифрового экспедитора выкристаллизовалась. Но тот инвестор, который сделает правильную ставку и кому хватит выдержки пройти этот путь, многократно окупит свои инвестиции в логистику.

Подключиться бесплатно